El Tribunal Constitucional confirma posición sobre suspensión de intereses moratorios y fija precedente respecto a los efectos de la prescripción y la suspensión de su cómputo cuando existen recursos en trámite

En reciente pronunciamiento, el Tribunal Constitucional (i) ha confirmado la suspensión del cómputo de intereses moratorios durante el tiempo en exceso al plazo legal establecido que demoró el Tribunal Fiscal en resolver una apelación; y (ii) ha establecido que la suspensión del plazo de prescripción durante el procedimiento administrativo que culmina con la declaratoria de nulidad de los actos administrativos no puede computarse más allá del plazo que tiene la Administración para resolver.

En caso su empresa mantenga controversias con la SUNAT o en las cuales se declaró la nulidad de la acotación, recomendamos revisar este Boletín en forma prioritaria.

Esta sentencia, que resuelve el Expediente Nro. 02051-2016-PA/TC (en adelante, la “Sentencia”), que se pronuncia sobre (i) la inaplicación del cobro de los intereses moratorios por el periodo fuera del plazo legal en que la Administración Tributaria (SUNAT o Tribunal Fiscal) demora en resolver un recurso de reclamación o apelación; y (ii) el alcance de la suspensión del plazo de prescripción en un procedimiento administrativo que culmina con la declaratoria de nulidad de los actos notificados por la SUNAT.

- Antecedentes

- En el año 2002 el contribuyente fue fiscalizado por:

- Impuesto General a las Ventas (IGV) de los periodos de enero a marzo y mayo a diciembre del ejercicio 2000, así como de enero a mayo y octubre del ejercicio 2001.

- Impuesto a la Renta (IR) de tercera categoría de los ejercicios 2000 y 2001

- Como resultado de dicha auditoría se emitieron diversas Resoluciones de Determinación y de Multa por concepto de IGV e IR correspondientes a los ejercicios 2000 y 2001 (Los Valores 1).

- No encontrándose de acuerdo con las acotaciones, el contribuyente presentó un recurso de reclamación contra los Valores 1, el cual fue declarado FUNDADO el 15 de octubre de 2004 por la Gerencia de Reclamos de SUNAT. En consecuencia, se dejaron sin efecto los Valores 1.

- El 3 de noviembre de 2004, la SUNAT inició un nuevo procedimiento de fiscalización respecto a los mismos tributos y periodos, emitiéndose así distintas Resoluciones de Determinación y Multa (Los Valores 2).

- Ante ello, el 20 de enero de 2005 el contribuyente presentó un recurso de reclamación contra los Valores 2, el cual fue declarado INFUNDADO según la Resolución de Intendencia notificada el 11 de octubre de 2007.

- El contribuyente presentó una apelación contra los Valores 2, la cual culminó con la emisión de una Resolución del Tribunal Fiscal, notificada el 30 de abril de 2013, que declaró la NULIDAD de los Valores 2.

- Debido a ello, la Gerencia de Fiscalización de la SUNAT subsanó los vicios incurridos y el 25 de setiembre de 2013 emitió nuevas Resoluciones de Determinación y Multa (Los Valores 3).

- El 4 de noviembre de 2013 el contribuyente presentó un recurso de reclamación contra los Valores 3, el cual fue declarado INFUNDADO mediante otra Resolución de Intendencia de fecha 31 de marzo de 2014.

- Finalmente, el 19 de junio de 2014 el contribuyente presentó un recurso de apelación contra los Valores 3, que se encuentra pendiente de resolver por el Tribunal Fiscal.

- El contribuyente, en paralelo, interpuso Acción de Amparo fundando su pretensión en la afectación evidente de derechos constitucionalmente protegidos.

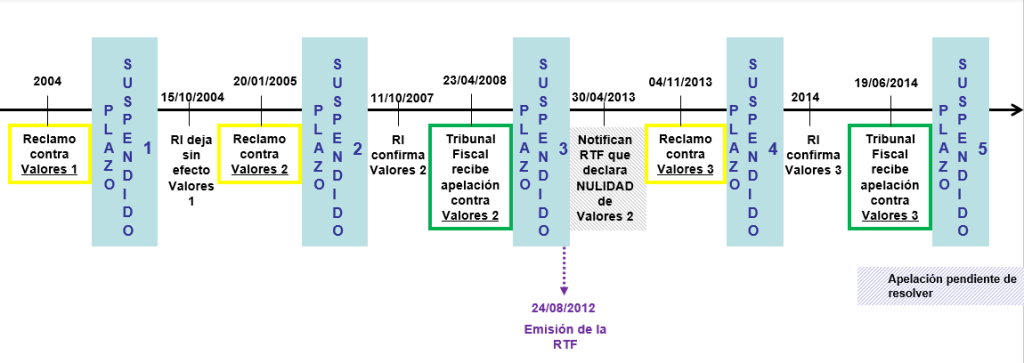

- A continuación, se resalta las fechas importantes del caso, a fin de lograr una cabal comprensión de la suspensión del plazo de prescripción y la inaplicación de intereses sobre la que se pronuncia el Tribunal Constitucional:

2. La inaplicación del cobro de intereses moratorios durante la etapa de apelación ante el Tribunal Fiscal

2.1 El Tribunal Constitucional ha vuelto a pronunciarse sobre la inconstitucionalidad que genera el cobro de intereses moratorios por el periodo que transcurre fuera del plazo legal que tiene la Administración Tributaria (la SUNAT y el Tribunal Fiscal) para resolver las impugnaciones en sede administrativa (recursos de reclamación y apelación, respectivamente), cuando dicha demora no es imputable al deudor tributario.

En el caso analizado, el Tribunal Constitucional concluye que NO pueden computarse intereses moratorios durante el lapso de tiempo que transcurre desde que vence el plazo legal que tiene la autoridad tributaria o el Tribunal fiscal para resolver reclamaciones o apelaciones hasta la fecha en que efectivamente se resuelve el recurso.

2.2 Recordemos que, con anterioridad, el Tribunal Constitucional ya se había pronunciado sobre la misma materia en las sentencias recaídas en los Expedientes Nro. 04082-2012-PA/TC y Nro. 04532-2013-PA/TC.

- En la primera sentencia, se estableció que el cómputo de intereses moratorios por el periodo transcurrido desde el vencimiento del plazo máximo establecido para la emisión de la resolución que culmina la apelación hasta la efectiva emisión de dicha resolución lesiona (i) el derecho a recurrir en sede administrativa, y (ii) el principio de razonabilidad de las sanciones.

- En la segunda sentencia, el Tribunal Constitucional confirmó la aplicación del criterio anterior respecto de personas jurídicas, y señaló que la generación de intereses durante el periodo desde que vence el plazo legal que tiene la SUNAT y el Tribunal Fiscal para resolver los recursos de reclamación y apelación hasta la fecha en que los recursos son efectivamente resueltos, cuando la demora no sea atribuible al deudor tributario, afecta (i) el principio de razonabilidad, y (ii) la garantía del plazo razonable.

En este último caso, señaló que para establecer vulneración al plazo razonable no basta con el mero transcurso del tiempo sino que debe analizarse cuatro (4) criterios o elementos:

- La complejidad del asunto

- La actividad o conducta procedimental del administrado

- La conducta de la administración pública

- Las consecuencias que la demora produce en la situación jurídica del interesado

Asimismo, en esta sentencia – en aplicación del principio de previsión de consecuencias - la aplicación de sus alcances a casos sustancialmente iguales.

2.3 En la misma línea y haciendo referencia extensa a estos precedentes, el Tribunal Constitucional analiza la vulneración (i) al principio de razonabilidad y (ii) al derecho del plazo razonable, tomando en cuenta que el Tribunal Fiscal demoró más de 4 años para resolver la primera apelación y venía demorando más de 6 años para resolver la segunda apelación aún pendiente de resolución, cuando contaba con un plazo máximo de doce meses.

Respecto del análisis del principio de razonabilidad, el Tribunal reconoce que el cobro de intereses moratorios se encuentra justificado durante el plazo legal que tiene la autoridad tributaria para resolver los recursos impugnatorios, no así por el tiempo que excede para resolver efectivamente tales recursos; por lo que, por este último periodo, los intereses moratorios generan un cobro injustificado o irrazonable, y por tanto, inconstitucional (Fundamentos 34 a 36 de la Sentencia). Asimismo, señala que no existe justificación para que la suspensión de intereses por ese periodo solo sea considerada normativamente en la instancia de reclamación y no en la instancia de apelación, donde también debe ser aplicada.

Respecto del análisis al derecho al plazo razonable, el Tribunal analiza, en el caso concreto, el cumplimiento de los 4 criterios establecidos por la Sentencia de Expediente Nro. 04532-2013-PA/TC antes listados. Con ello, concluye que las autoridades administrativas a cargo del procedimiento tributario no actuaron con debida diligencia y celeridad, por lo que se verifica dicha vulneración y se insta al Tribunal Fiscal a resolver la apelación pendiente en un plazo de 15 días hábiles (Fundamentos 41 a 58 de la Sentencia).

De esta manera, concluye en la vulneración de ambos derechos y ordena a la SUNAT recalcular la deuda tributaria sin aplicar los intereses moratorios durante el tiempo en exceso tomado en la resolución de la apelación.

2.4 En la sentencia bajo comentario, se reitera que, bajo el principio de aplicación de consecuencias, corresponderá la aplicación de los criterios que desarrolla en casos sustancialmente iguales, siendo aplicables en procedimientos contencioso-tributarios o procesos judiciales en trámite o pendientes de resolución firme, incluyendo la fase de ejecución del procedimiento o proceso en el que se liquida los intereses moratorios.

3. Alcance de la suspensión del plazo de prescripción en un procedimiento contencioso tributario que culmina con la declaratoria de nulidad

Como se puede apreciar de la línea del tiempo de los Antecedentes, en el caso concreto, entre la fecha de interposición de la reclamación contra los Valores 2 y la notificación de la RTF que declara la nulidad de los Valores 2, transcurrieron más de 8 años.

De acuerdo con el artículo 46º del Código Tributario vigente al momento de resolver la apelación contra los Valores 2, “la suspensión que opera durante la tramitación del procedimiento contencioso tributario o de la demanda contencioso administrativa, (…), no es afectada por la declaración de nulidad de los actos administrativos”; por lo que, a pesar de haber transcurrido un considerable lapso, la facultad para determinar la obligación tributaria contenida en los Valores 2 y en los Valores 3 no estaba prescrita.

En ese contexto, el contribuyente en la vía de amparo solicita la inaplicación del artículo 46º del Código Tributario citado y el Tribunal Constitucional declara fundada en parte la demanda bajo el criterio que dicho artículo resulta válido “sólo cuando se cumplen los plazos para resolver los recursos interpuestos por el administrado, establecidos en el TUO del Código Tributario”.

Por el contrario, cuando los plazos se exceden “dicha suspensión, entonces, no debe operar respecto al lapso de tiempo, que en exceso, se toma la administración tributaria para resolver las impugnaciones planteadas.” (Fundamento 24 de la Sentencia)

En el caso concreto, si tenemos en cuenta que el plazo para resolver la reclamación contra los Valores 2 sería de 9 meses y el plazo para resolver la apelación contra los Valores 2 sería de 12 meses; entonces, al haber transcurrido más de 8 años, la facultad para determinar la deuda tributaria estaría PRESCRITA, pues por el exceso de tiempo el cómputo de la prescripción NO se suspendió así haya existido un recurso en trámite.

El Tribunal Constitucional precisa que no resulta razonable que los efectos negativos, ajenos al vicio de nulidad, provenientes del exceso de tiempo en resolver, recaigan sobre el contribuyente, en tanto los vicios de nulidad procedimental conciernen exclusivamente al Tribunal Fiscal y a la SUNAT (considerando 19).

Cabe advertir que esta posición guarda relación con la redacción actual del artículo 46º del Código Tributario, modificado mediante el Decreto Legislativo Nro. 1311 y aplicable, según su Primera Disposición Complementaria Transitoria, solo a procedimientos iniciados a partir de la vigencia de dicho Decreto Legislativo (31 de diciembre de 2016).

No obstante, el importante criterio de la Sentencia abre la posibilidad de discutir los alcances de la suspensión causada en procedimientos contencioso tributario iniciados antes del 31 de diciembre de 2016 y que no se encuentren concluidos en etapa administrativa o judicial.

Podrán acceder al texto íntegro de la Sentencia en el siguiente ENLACE.

Cualquier duda o comentario que tenga en relación con las presentes disposiciones, agradeceremos nos los hagan llegar a la siguiente dirección electrónica: smunoz@gydabogados.com